アメリカンエキスプレス(以下アメックス)は、世界で初めてプラチナカードなどのプレミアムカードを作ったクレジットカード会社で、旅を充実させるためのカード特典が多いのが魅力の一つです。アメックスが発行する「プロパーカード」と提携会社が発行する「提携カード」からそれぞれ個人的におすすめのカードに付帯する特典をまとめました。

目次

提携会社発行カード

セゾンプラチナ・ビジネスアメックス

旅行に年に何回か行く方で年会費がそこそこ安いアメックスブランドカードを持ちたいと思われた場合はアメックスとセゾンカードが提携して発行しているセゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード(セゾンプラチナビジネスアメックス)が候補に挙がるでしょう。

年会費はわずか2万円+税の割にはプライオリティパス、海外国内旅行自動付帯旅行保険、ヒルトンプレミアムクラブジャパンの会員資格無料と旅行の時に便利な特典が多いカードです。一応「プラチナカード」という名前がついていますがアメックスプロパーでなくあくまでセゾン発行のプラチナカードとなります。また「ビジネス」という名前がついていますが個人でも発行可能です!

当ブログではポイントサイトの紹介はしておりませんが、ポイントサイトを経由するとポイントがもらえますのでお得です。現在は以下の画像のように25000円相当のポイントがバックされます。

公式ホームページは以下のリンクからどうぞ!

それではこのカードのストロングポイントをチェックしていきましょう!

年間ショッピング利用額200万円以上で次年度年会費が半額

カードでの年間ショッピング利用金額が200万円以上の場合は次年度の年会費が半額の11,000円になります(キャッシング、年会費等は対象外です)。

年200万未満の利用:翌年の年会費2万円+税

年200万円以上の利用:翌年の年会費1万円+税

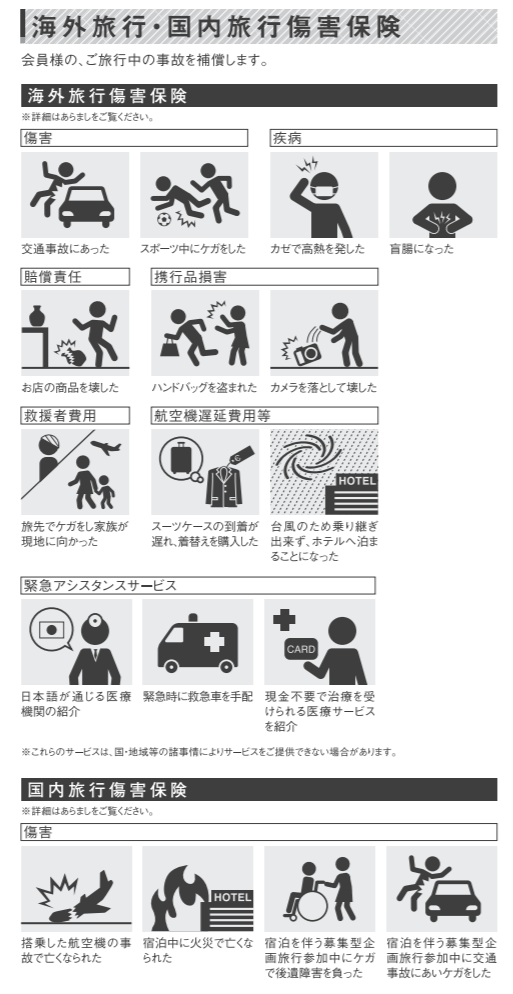

海外旅行傷害保険最高1億円まで自動付帯

海外旅行傷害保険は最高1億円まで、国内旅行傷害保険は最高5,000万円まで補償されます。しかも、海外旅行保険は自動付帯です。自動付帯とは、クレジットカードで旅行代金を支払わなくても、カードを持っているだけで日本出国日から自動的に海外旅行保険が適用されるサービスで、大変ありがたい保険となっています。

海外旅行傷害保険では、傷害や疾病以外に、賠償責任や携行品損害、航空機遅延費用なども補償されており、手厚くカバーされています。

「プライオリティパス」無料登録

世界148か国600都市に及ぶ1,300ヵ所以上の空港ラウンジを利用できる「プライオリティ・パス」に年会費無料で登録することができます(通常年会費429USD)。ほぼすべてのラウンジで飲み物、新聞の無料サービスやインターネットサービスを利用することができます。

また、関西国際空港「ぼてぢゅう」のように一部空港ではレストランで割引を受けることも可能です。ただし、日本国内でレストラン割引が受けられるのは2020年5月時点では関西国際空港「ぼてぢゅう」のみですが、3,400円まで無料で食べられます。

私も3164円分無料で頂いたことがあります。

アメックスプロパーカードに付帯するプライオリティパスではレストラン割引が受けられなくなりましたが、セゾンプラチナアメックスに付帯するプライオリティパスでは現時点でもレストラン割引が受けられます。

プライオリティパスについては以下の記事もご参照下さい

ヒルトンプレミアムクラブジャパン(HPCJ)会員資格プレゼント

日本国内全てと韓国の一部のヒルトンホテルでの宿泊が25%OFFになるヒルトン・プレミアムクラブ・ジャパン(HPCJ)は通常25,000円の年会費がかかりますが無料で入会することができます。ヒルトンによく宿泊される方にはお勧めです!

ヒルトンプレミアムクラブジャパン(HPCJ)については以下の記事もご参照下さい

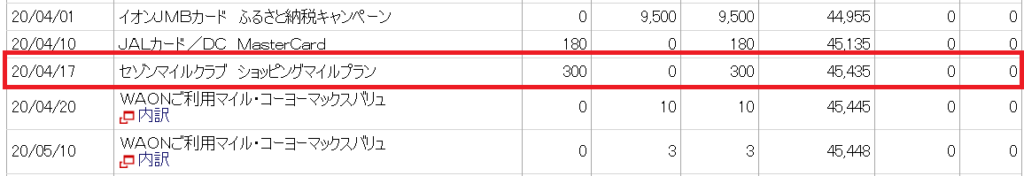

「SAISON MILE CLUB」でJALマイルも貯まりやすい

セゾンプラチナ・アメリカン・エキスプレス・カードは、通常年会費4000円(税抜)がかかる「SAISON MILE CLUB」JALコースの「ショッピングマイルプラン」に年会費無料で登録できます。ショッピングマイルプランに登録すると、カード利用1,000円ごとに自動的にJALマイル10マイルが貯まるようになります。

私もセゾンマイルクラブに入会してわずかずつではありますがJALマイルを貯めております。

また、1,000円の利用で10マイルの取得に加え、更に永久不滅ポイントが2,000円につき1ポイント貯まります(SAISON MILE CLUB優遇サービス)。ちなみに、永久不滅ポイントは、会員サイトで200ポイント→500マイル(1ポイント→2.5マイル)のレートでJALマイルに交換できます。

つまり、カード利用1,000円あたり合計で11.25JALマイルが貯まるので、マイル付与率1.125%となります。

更にセゾンクラッセの星6になると、永久不滅ポイント+0.5%の特典があるので、JALマイルに交換すると合計でマイル付与率は1.375%となります!

なお、移行上限は150,000マイル/年となります。

MUFGカード プラチナアメックス

三菱UFJニコスが発行しているカードですが、サービス内容と年会費負担のバランスが良いと思うのがMUFGカード・プラチナ・アメリカン・エキスプレス・カード(MUFGプラチナアメックス)です。MUFGプラチナアメックスの年会費は2万円(税抜)で、家族カードは1枚目が無料で、2枚目以降が1人3000円(税抜)です。つまり、夫婦2人で利用する分には年会費2万円(税抜)のみとなります。後ほどご説明しますが、海外旅行に役立つサービスが付帯していますので毎年ご夫婦など家族2名で海外旅行に行くという方にはコストパフォーマンスの高いカードだと思われます。

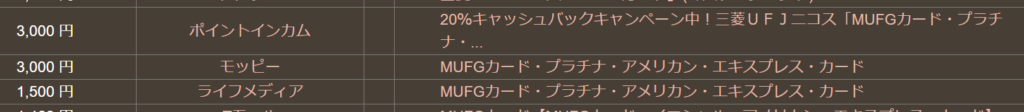

繰り返しになりますが、当ブログではポイントサイトの紹介はしておりませんが、ポイントサイトを経由するとポイントがもらえますのでお得です。現在は以下の画像のように3000円相当のポイントがバックされます。

公式ホームページは以下のリンクからどうぞ!

それでは一つずつMUFGプラチナアメックスの特徴やサービスをチェックしていきましょう

プラチナ・コンシェルジュサービス

コンシェルジュサービスを24時間365日利用できるのが素晴らしい点です。

MUFGプラチナアメックスのコンシェルジュ・サービスは医療関連の緊急対応を行っている「日本エマージェンシーアシスタンス株式会社」に外部委託されています。海外旅行でのトラブルや急病などの緊急時の支援が得意分野と思われますが、それだけでなく国内・海外でのレストラン予約、海外のミュージカル等のチケット手配、世界主要都市のショッピングモールやブランドショップ情報の案内・希望に合わせたギフトの相談・手配にも対応してもらえます。

無料の家族カードにもプライオリティパスが付帯

セゾンプラチナアメックスの項でもご説明したプライオリティパスですが、プライオリティパスの面から見るとMUFGプラチナアメックスはさらにお得です。

MUFGプラチナアメックスは1枚まで無料で家族カードが発行できますが、家族カードでもプライオリティパスが発行可能なのです。例えば、ご主人がMUFGプラチナアメックス、奥様にMUFGプラチナアメックス家族カードを発行して、2名とも無料でプライオリティパスを発行することができます。つまり、上記でご紹介した関西国際空港ぼてぢゅうをご夫妻で利用すると6,800円分無料となるわけです。

繰り返しになりますがプライオリティパスについては以下の記事もご参照下さい

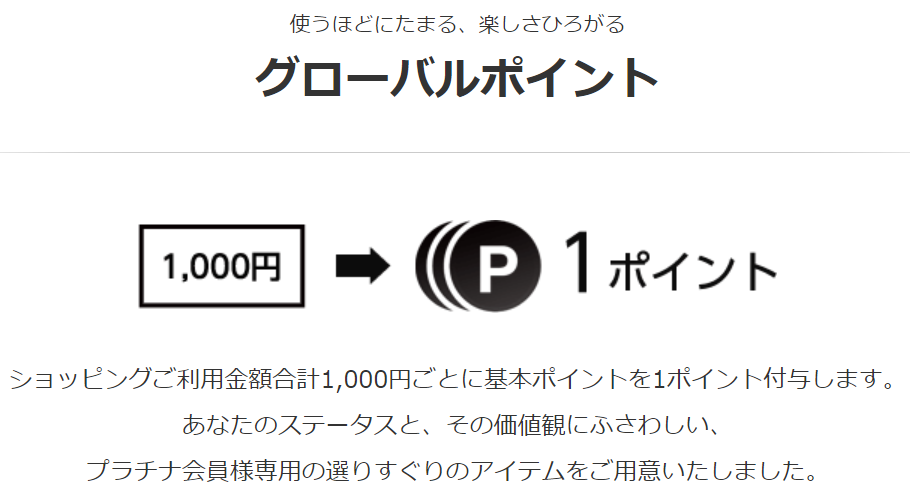

充実のポイントプログラム「グローバルポイント」

「グローバルポイント」というポイントプログラムでは、基本的に月額1000円の利用につき1ポイントが付与されます。1ポイントは5円相当となり、ポイントの有効期限は獲得月から3年です。

ポイント優遇サービス(海外利用ポイント2倍、初年度国内利用ポイント1.5倍)

初年度だけ国内利用で通常の1.5倍のポイントが付与されます。また、海外で使うといつでも通常の2倍のポイントが付与されます。

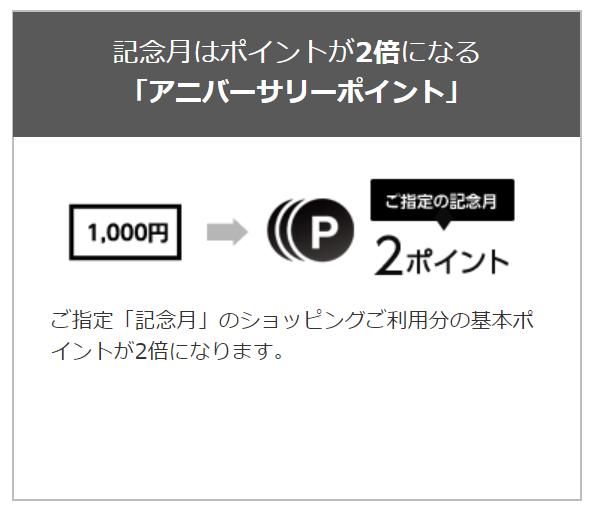

アニバーサリー月

申し込み時に指定した「アニバーサリー月」にMUFGプラチナアメックスを利用すると、通常の2倍のポイントが付与されます。

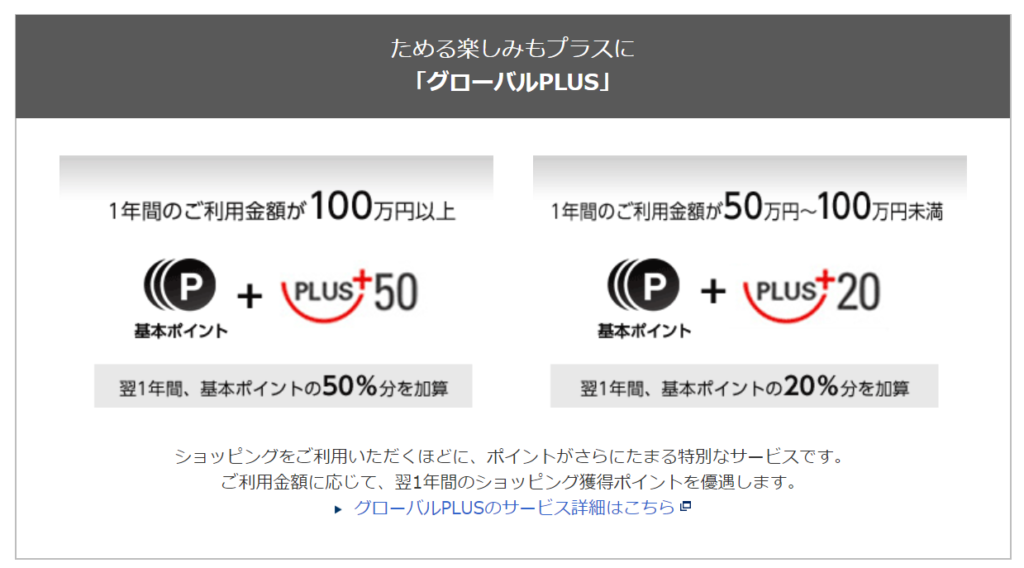

グローバルPLUS

MUFGプラチナアメックスには1年間のショッピング利用が100万円以上だと翌年に通常の1.5倍のポイント、1年間のショッピング利用が50万円以上100万円未満だと翌年に通常の1.2倍のポイントが付与されます

プレミアムスタープログラム

年会費を支払うと★1つを獲得でき、年間50万円以上利用でもう1つ★を獲得できます。

この★が5つ貯まると、「ファイブスターメンバー」になることができます。前年1年間の利用金額が100万円以上の場合、前年に獲得した基本ポイントの20%分をボーナスポイントとして獲得できます。また、前年1年間の利用金額が50万円以上100万円未満の場合、前年に獲得した基本ポイントの10%分をボーナスポイントとして獲得できます。

マイレージプログラムに参加するとグローバルポイントを提携航空会社のマイルに移行できます。ただし、参加年会費3,300円(税込)、移行手数料6,600円(税込)が必要です。交換レートは1ポイントに対して8マイルとなります。主な交換先としてはJALやシンガポール航空が挙げられます。

グローバルポイントは基本的にカード利用1,000円に対して1ポイント付与なのでマイル還元率は0.8%となります。

これだけでは還元率は低いのですが上記のグローバルPLUSやプレミアムスタープログラムなどでボーナスポイントを稼ぐと還元率を大幅に上げることが可能です。

ただし、移行に上限があること、手数料がかかることよりマイルを貯めるメインカードにはしにくいのが難点となります。

Relux for Platinum

高級ホテル・旅館にターゲットを絞った「Relux」という会員制宿泊予約サイトがあります。Relux for Platinumでは、「Relux」が提供する最低価格保証の宿泊プランより、さらに7%割引の優待価格で利用することができます。

十分な付帯保険

海外旅行および国内旅行傷害保険、国内・海外渡航便遅延保険、ショッピング保険、犯罪被害傷害保険と幅広い保険が付帯しており、年会費を考えると十分な補償内容と言ってもいいのではないでしょうか。旅行傷害保険は、海外で最高1億円(自動付帯分最高5,000万円+カード利用条件最高5,000万円)、国内で最高5,000万円(自動付帯)が補償されます。

MUFGプラチナアメックスを持っていない家族(家族会員として登録されていない)にも海外旅行保険に家族特約があるのも特徴でしょう。

アメリカンエキスプレス発行カード(プロパーカード)

スカイ・トラベラー・カード&スカイ・トラベラー・プレミア・カード

「アメリカン・エキスプレス・スカイ・トラベラー・カード」「アメックス・スカイ・トラベラー・プレミア・カード」は頻繁に飛行機を利用する方にとって、ポイントやマイルが貯まりやすい仕組みになっているクレジットカードです。

公式サイトは以下のリンクからどうぞ!

それでは一つずつスカイトラベラーカードおよびスカイトラベラープレミアカードの特徴やサービスをチェックしていきましょう

対象の航空会社で航空券を購入すると還元率が3~5倍

スカイ・トラベラー・カード(プレミア含む)は買い物など通常の決済だと利用100円(税込)で1ポイント(=還元率1%)が貯まります。この還元率は一般的なクレジットカードと同じレベルです。しかし、大きな違いがあります。それは対象の航空会社26社で航空券を直接購入すると、

スカイトラベラー・カードは3倍ボーナス(100円で3ポイント=還元率3%)

スカイトラベラー・プレミアカードは5倍ボーナス(100円で5ポイント=還元率5%)

を獲得できる点です。この還元率は航空会社が発行するクレジットカードを上回っています。特典航空券利用時の燃油サーチャージ、空港施設使用料なども3倍あるいは5倍の対象です。ただし、航空券を円建て(表示価格が日本円、かつ支払いが日本円でカード決済されるもの)で購入した者に限りますのでご注意ください。よって、海外発券の航空券は対象外となります。

対象航空会社26社は以下の通りです

また、日本旅行(ウェブサイトおよび日本旅行の全店舗)で上記対象航空会社の航空券、パッケージツアー、前払いで手配されるホテルなどの宿泊代金、JR・バスのチケットを購入した場合やアップルワールドで前払いで手配されるホテルなどの宿泊代金を支払った場合もスカイトラベラーはポイント3倍、スカイトラベラープレミアはポイント5倍の対象になります。

上記対象航空会社の航空券、パッケージツアー、前払いで手配されるホテルなどの宿泊代金、JR・バスのチケットのご購入

・アップルワールド

前払いで手配されるホテルなどの宿泊代金

ちなみに年会費は

スカイ・トラベラーカードは10,000円(税抜)11,000円(税込)

スカイ・トラベラー・プレミアカードは35,000円(税抜)38,500円(税込)

となっており、年会費の差は税込で27,500円となっています。還元率の差は2%で、1マイルの価値を2円と考えた場合、年間だいたい50万円以上旅行商品を購入する方はスカイトラベラープレミアカードがお得になります。初年度は後述のようにファーストトラベルボーナスポイントがあるので35万円くらい購入すればスカイトラベラープレミアカードの方がお得になるでしょう。

また、スカイトラベラーのボーナスポイントは通常ポイントと合わせ60,000ポイント(200万円利用)が上限、スカイトラベラープレミアのボーナスポイントは通常ポイントと合わせ100,000ポイント(200万円利用)が上限となっています。

ポイントは「1000ポイント⇒1000マイル」で航空会社15社のマイルに交換可能

スカイトラベラーカードで貯めたポイントは、ANAやデルタ航空など、アライアンス(航空連合)の垣根を超えて、提携航空会社15社のマイルに移行できます。そして、貯めたポイントは、どの航空会社のマイルでも、「1000ポイント⇒1000マイル」のレートで移行が可能となっています。

JALマイルに交換できないことは注意が必要です。

ポイントの有効期限は無期限

スカイトラベラーカードには、マイルを貯める人にとって大きなメリットがあります。それは貯めたポイントの有効期限が無期限である点です。

例えばANAカードやJALカードなどではクレジットカードで貯めたポイントは2年間、マイルは3年間という有効期限があり、貯めたポイントやマイルが、有効期限切れで失効する可能性があります。

マイルの価値を高めるには、「長距離+ビジネスクラス以上」の特典航空券に交換することが基本ですが、有効期限が無期限であればコツコツとじっくり大量のポイント(マイル)を貯めることが可能で、マイルの価値を最大限にすることができます。

ただし、ANAマイルへの移行は「メンバーシップ・リワード ANAコース」(年間5,500円・税込)への加入が必要なのである程度貯まってから交換した方がいいです。しかし、ANAへの交換は年4万マイルが上限であることに注意が必要です。

また以下のようなボーナスポイントがあります。

カード入会ボーナスポイント

スカイトラベラー3000ポイント

スカイトラベラープレミア5000ポイント

ファーストトラベル・ボーナスポイント

入会から1年以内に対象航空会社26社で航空券を購入すると

スカイトラベラー5000ポイント

スカイトラベラープレミア10000ポイント

カード継続ボーナス

スカイトラベラー毎年1000ポイント

スカイトラベラープレミア毎年5000ポイント

旅行傷害保険など保険が充実

国内・国外の旅行を問わず、保険制度が充実しているのも特徴的です。カード会員には傷害死亡・後遺障害保険金でスカイトラベラープレミアは海外旅行・国内旅行とも最高5000万円、スカイトラベラーカードは海外旅行で最高3000万円、国内旅行で最高2000万円までカバーされます。ただし、自動付帯でなく利用付帯であることに注意が必要です。

また、傷害・疾病治療の補償金額は最高100万円と少なめでこれだけでは心許ないので、他のカードと併用するか、別の保険に加入する必要はあるかと思います。

スカイトラベラープレミアでは、海外旅行保険に航空便遅延保険が付帯したり、年間500万円までの手厚いショッピング保険やリターンプロテクション、キャンセルプロテクションが付帯しているのも大きなメリットでしょう。

SPGアメックス

スターウッド プリファードゲスト アメリカン・エキスプレス・カード(通称:SPGアメックス)はいろんなブログやメディアで紹介されておりアメックスの中では今やかなり発行枚数が多いのではないでしょうか。年会費が 34,100 円(税込)と決して安くはありませんが、マリオットホテル上級会員資格が自動付帯するだけでなく、毎年無料宿泊権がもらえたり、貯めたポイントを JAL や ANA をはじめ 40 社以上のマイルに交換できるなどのメリットがありますので旅好きの方に人気のクレジットカードです。

それではこのカードのストロングポイントをチェックしていきましょう!

マリオットゴールド会員の自動付帯

通常年間25泊しないと付与されないマリオットゴールドエリート会員資格が自動付帯します。

マリオットゴールドエリート会員特典の主なものは以下の通りです

25%ポイントボーナス

優先レイトチェックアウト(14時まで)

ウエルカムギフト

より望ましい客室へのアップグレード

マリオットエリート会員特典の詳細については以下の記事をご参照ください

マリオット 利用時の高いポイント還元率

SPGやマリオットでのポイント付与率が依然高いことは大きな理由のひとつでしょう。

マリオット・SPGホテル利用時の「100円=6ポイント」キャンペーンは2018年12月31日までの期間限定でしたが永続的な付帯特典となりました。

マリオットグループでの利用100円あたり6ポイント(通常100円あたり3ポイントの2倍)+ゴールド会員資格による増量ポイント(平会員の25%ボーナス:すなわち1米ドルにつき12.5ポイント)が付与されます。

1ドル=110円で考えると

SPGアメックス100円あたり6ポイント

ゴールド会員ポイント100円あたり11.4ポイント

合計100円あたり17.4ポイント

もらえることになります。さらに宿泊した場合はウエルカムギフトとしてのポイントが加算されます。

マリオットポイントの使い方などは以下の記事をご参照下さい

マイルが溜まりやすい

そんなSPGアメックス最大の魅力は、シェラトンやウェスティンといった高級シティホテルでの滞在に強みがある点…なんですが、それ以外にもJALやANAのマイルを貯めている方にもメリットがあります。

下記のようにSPGアメックスを使って貯めたポイントは、マイルに移行する場合の航空会社の選択肢がとても多く、ANAやJALも含む、40を超える世界の航空会社のマイレージプログラムに交換可能です。

普段の買い物で貯めたポイントを航空会社のマイルにする際の還元率はSPGアメックスは100円あたり1.25マイルと他カードより高めです。

SPGアメックスを普段の買い物に利用すると利用金額100円につき、3ポイントが貯まります。

貯まったポイント基本的には「100円=3ポイント=1マイル」に交換できるのですが、60000ポイントの交換で15000ポイントのボーナスがつき25000マイルになります。つまり、100円=1.25マイルとなるわけです。

しかも、ポイントをユナイテッド航空マイレージプラスの特典マイルに移行すると、10%のボーナスマイルが加算されます。

継続ボーナスの無料宿泊特典

2018年8月まではSPGアメックスの継続ボーナスで毎年SPGグループのホテル(旧カテゴリー7まで)に無料宿泊できるという特典がついていました。2018年8月以降の新制度では、無料宿泊は50000ポイント相当のホテルまでのマリオットグループのホテル宿泊に利用可能です。

2019年以降はカテゴリー1~8の8段階に分かれ、それぞれスタンダード、ピーク、オフピークが設定されますので、50000ポイントで宿泊できるのは

カテゴリー1~5

カテゴリー6はオフピークとスタンダードのみ(ピークは不可)

カテゴリー7はオフピークのみ(スタンダードとピークは不可)

となります。

ちなみに小生はSPGアメックスに詳しいブロガーとしてお声がけ頂き「SPG アメックスのホテル上級会員資格のサービス内容を徹底解説」という記事を「クレジットカード比較Plus」様に寄稿しておりますのでご一読いただければ幸いです。

アメックスプラチナ

プラチナカードと言えばこのカードを思い浮かべる方も多いであろうアメリカン・エキスプレス・プラチナ・カードです。年会費が13万円+税というとても高いクレジットカードですが、豊富な特典は海外旅行に家族で年に何回も行くという方はあっさりもとを取れると思われるほどです。また最新のカードは金属で出来ているメタル製カードなので、新しいもの好きの方にはとてもおすすめです。

それではこのカードのストロングポイントをチェックしていきましょう!アメックスプラチナカードは旅行関係の特典がやはり強いです。

ホテルメンバーシップ

SPGやマリオットの上級会員資格だけでなく、

ヒルトン・ホテルズ ヒルトン・オナーズ ゴールド会員

シャングリ・ラ ホテルズ&リゾーツ シャングリ・ラ・ゴールデンサークル ゴールド会員

カールソンレジドールホテルズ クラブ・カールソン ゴールド会員

も自動付帯します。特にヒルトンゴールド会員は朝食無料ですので重宝しております。

フリーステイギフト

2013年2月、アメックスプラチナの年会費が値上げされた時にいくつか特典が付帯されました。終了してしまった特典もいろいろありますが、今でも続いているうちの一つが「フリーステイギフト」という特典で8年目になりました。

以下アメックスウェブサイトの説明を引用します。

プラチナ・カード会員様への感謝の気持ちを込めて、毎年カードを更新いただきますと、1年に1度、国内の対象ホテルで2名様でご利用いただける無料宿泊券をお贈りします。 プラチナ・カード®の更新後に、アメリカン・エキスプレスより感謝の気持ちを込めて、国内の対象ホテルで2名様までご利用いただける無料宿泊券をお贈りします。 優雅なおもてなしを提供するホテルのご滞在を、毎年お楽しみください。 なお「オークラ ホテルズ & リゾーツ」「ニッコー・ホテルズ・インターナショナル」はオンラインでもご予約が可能です。

詳細につきましては以下の記事もご参照下さい

ファイン・ホテル・アンド・リゾート(FINE HOTELS & RESORTS:FHR)

世界900ヶ所以上の高級ホテルで、

朝食無料(2名まで)

Wi-Fi無料

部屋のアップグレード(空室状況による)

12時からのアーリーチェックイン(空室状況による)

16時までのレイトチェックアウト

ホテルのオリジナル特典(ホテル内で使用できる100US$クーポンなど)

といった優待を受けることができます。

空港ラウンジ

一般的なゴールドカードでもいわゆる「カードラウンジ」は入室できます。アメックスプラチナカードは「カードラウンジ」に加えて、デルタ航空の専用ラウンジ「デルタ スカイクラブ」やアメックスが最近力を入れて世界中に設置しているアメックス会員専用空港ラウンジ「アメックスセンチュリオンラウンジ」にも無料で入室することができます。そして、下記のプライオリティーパスでさらに空港ラウンジの選択肢は広がります。

アメックスセンチュリオンラウンジを利用した時の様子は以下の記事をご参照下さい

プライオリティーパス

国内外の700ヶ所以上のラウンジが利用可能となります。

アメックスプラチナカードに付帯しているのはプレステージ会員(通常の年会費は429USD)で、回数無制限で利用できるタイプとなります。

またアメックスゴールドカードや楽天プレミアムカードなど他のカードに付帯しているプライオリティーパスは同伴者は有料(32USD)ですがアメックスプラチナ付帯のものは同伴者1名無料です。

プライオリティパスの詳細につきましては以下の記事をご参照ください!

充実した保険

アメックスプラチナカードは自動付帯の保険が充実しています。保険の詳細につきましては以下の記事をご参照ください。

アメックスプラチナカードの保険特典が他のカードより充実している点は「ホームウェア・プロテクション」「ワランティー・プラス」となるでしょう。

「ホームウェア・プロテクション」とは、パソコンが壊れたり、カメラを盗まれたりした場合に損害を補償してくれる保険となります。「ワランティー・プラス」は簡単に言えば「保障期間延長サービス」で、家電製品やパソコン、タブレットの故障をメーカー保証終了後も保証してくれるのはとってもありがたい保険です。

ポイント還元率は1%だが…

アメックスプラチナはアメックスグリーンやゴールドとマイル還元率は同じです。しかし、アメックスプラチナはマイル還元率を上げることができる「メンバーシップ・リワード・プラス」に無料で登録できます。メンバーシップ・リワード・プラスに登録すると、通常最大3年間のポイント有効期限を実質無期限にすることも可能です。

ポイントは100円=1ポイントで貯まりますが、メンバーシップ・リワード・プラスに登録すると、Amazon、Yahoo!ショッピング、iTunes Store、JAL、H.I.S.でポイント3倍となるボーナスポイント・プログラムが開始しています。

またカード利用に対するポイント加算レートは通常時100円=1ポイントなのに対して2020年7月20日までの期間中は100円=2ポイントで貯まる「メンバーシップ・リワード® 特別ポイントプログラム」が行われています。

ただし、JALへの移行はできないこと、ANAへの移行は年間40000マイルが上限であることに注意が必要です。

家族カードの特典が強い

アメックスプラチナカードは家族カードにこそ大きなメリットがあります。

アメックスプラチナカードでは家族カードは最大4枚まで無料で発行可能です。そして、家族カード会員もマリオットゴールド会員になれます。もし5人家族でアメックスプラチナカード本会員+家族カード会員4名だと5人全員がマリオットゴールド会員になれます!家族カード会員だけで旅行する際でもマリオットゴールド会員のベネフィットを享受できるのです。

SPGアメックスは15000円+税で家族カードは発行できますが家族カードではマリオットゴールド会員にはなれません。家族もマリオットゴールド会員になるためには家族もSPGアメックスの本会員になる必要があります。つまりSPGアメックスの年会費(33480円)が人数分必要になるわけです。

また家族会員も上述したプライオリティパスのプレステージ会員になれます。1人分のアメックスプラチナの年会費でプライオリティパスプレステージ会員(年会費429USD)に最大5人なれるわけです。さらに先ほど述べたようにアメックスプラチナに付帯するプライオリティパスは同伴者1名無料ですからこれはお得です。

年会費無料の家族カードでホテル上級会員とプライオリティパスプレステージ会員になれることはとてつもないお得さです。例えば家族で別々に旅行される機会がある方は他のカードよりアメックスプラチナを発行した方がいいのではないかと個人的に思っております。

アメックスプラチナカードは年会費が高額ではありますが年に数回海外旅行に行く、年に数泊高級ホテルチェーンに宿泊するというライフスタイルの方々にとってはむしろあっさり年会費の元は取れるのではないかと思います。そして何より成人の家族が複数いらっしゃるご家庭であれば実は格安なのではないかとさえ思ってしまいます。

最後に

アメックスブランドのクレジットカードからそれぞれ個人的におすすめのカードに付帯する特典をまとめました。

本文中にも触れましたが提携カードを発行される場合はポイントサイト経由がお得ですのでおすすめします。

アメックス発行のカードについては紹介での発行がお得なケースが多いです。